Web記事インボイス制度

2020/11/09

【わかりやすく解説】インボイス制度とは?経理の業務はどうなる?

2023年10月1日から、請求書の適格請求書等保存方式(いわゆるインボイス制度)が導入される予定です。インボイス制度の導入によって、経理部の業務負荷が大きく増加したり、システムの改修が求められると言われます。一方で、なぜ導入されるのか、業務上どのような変化が起きるのかはあまり知られていません。本記事では、インボイス制度が何を目的とした制度なのか、経理部やシステムにはどのような対応が求められるかについて、図解でわかりやすく解説します。

目次

インボイス制度とは?適用時期はいつから?

まずインボイス制度とは、経理部門から見ると「請求書に載せる項目が増える」「項目が載ってない請求書だと、消費税の納税額が増える」という法改正になります。

請求書に載せる項目の増加

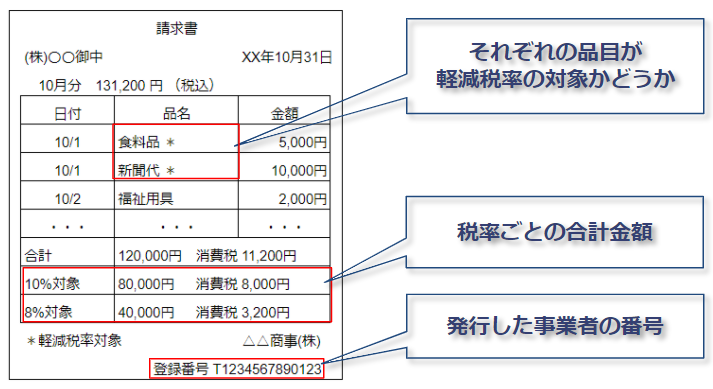

具体的には、請求書に「それぞれの品目が軽減税率の対象かどうか」「税率ごとの合計金額」「発行した事業者の番号」といった内容を記載する必要が生じ、それらを満たさないものは「インボイス(適格請求書)」とは認められなくなります。

【インボイス制度請求書変更イメージ】

インボイスを発行できる事業者の制限

インボイス(適格請求書)は「消費税を支払っている事業者(=課税事業者)」しか発行ができなくなります。もし非課税の事業者と取引をしてインボイスではない請求書を受け取った場合、消費税を納税する額が増えることとなります。

そのため、一定の要件(前期の売上高が1,000万円以上など)を満たす課税事業者と、非課税の事業者(個人事業主を含む免税事業者等)それぞれで納税の際の処理を分けることが必要になります。

いつから適用されるの?

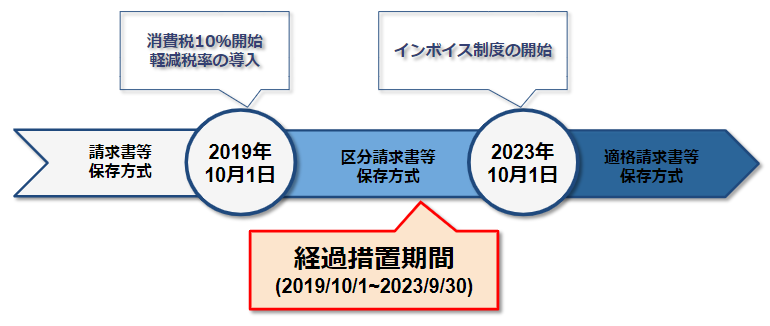

すでに税率毎の合計額などを記載することが求められる「(*1)区分記載請求書」での運用は始まっていますが、現在は改正の経過措置期間中なので消費税の納税額には影響が出ていません。2023年10月1日以降には実際の税額にも影響が出るほか、請求書上に事業者の番号の項目を記載する必要も生じ、本格的に適用される予定となっています。

【経過措置期間の運用イメージ】

なぜインボイス制度が必要?制度変更の背景を解説

ここまでインボイス制度における変更点をお話してきましたが、そもそもなぜインボイス制度は導入されるのでしょうか?請求書の持つ意味合いと、近年の消費税に関する動向からご説明いたします。

消費税の納税における請求書の役割

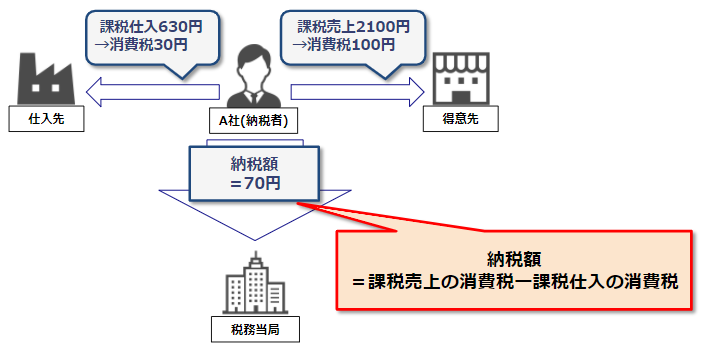

最初に、消費税納税を行うにあたって請求書が果たしている役割についてご説明します。 企業は、「前期の売上高が1,000万円以上」などの条件を満たすと、消費税の納税を行う必要のある「課税事業者」とみなされます。この場合、自社のお客様から一時的に受け取った消費税額を納付する必要がありますが、「自分が支払った消費税額」は差し引いて納税することが認められています。(これを「仕入税額控除」と言います)図解すると以下のようになります。

【仕入税額控除の仕組み】

この際、「自分が支払った消費税額」を正確に把握するために利用されるのが請求書です。そのため、請求書には正確に消費税額が把握できるような情報が必要であることはもちろん、法律上保存しておくことも求められるのです。

軽減税率の導入で何が変わった?

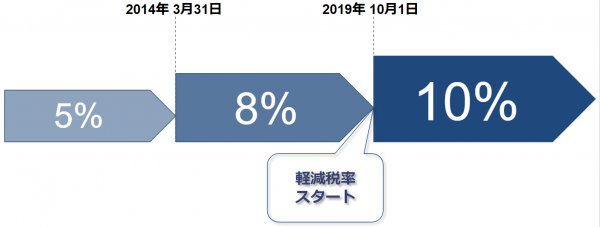

このように、以前から消費税申告において請求書は必要なものでしたが、今回のインボイス制度の導入のきっかけとなったのは2019年10月に行われた消費税10%への増税と、それに伴う軽減税率の導入です。

2019年以前は消費税率が1つだったため、請求書上で税額や税率の記載方法を厳密に指定する必要がありませんでした。しかし、軽減税率の導入により消費税率が複数存在することとなったため、請求書上でも「どの取引が軽減税率の対象か」の色付けを行い、売り手が買い手に正確に消費税額を伝える必要が生じました。そのため、インボイス制度では「軽減税率の対象品目である旨」と「税率ごとに合計した対価の額」を明記することで、買い手が正確に自分が支払った消費税額を把握できるようにしているのです。

【軽減税率の開始】

経理部の業務の何が変わる?

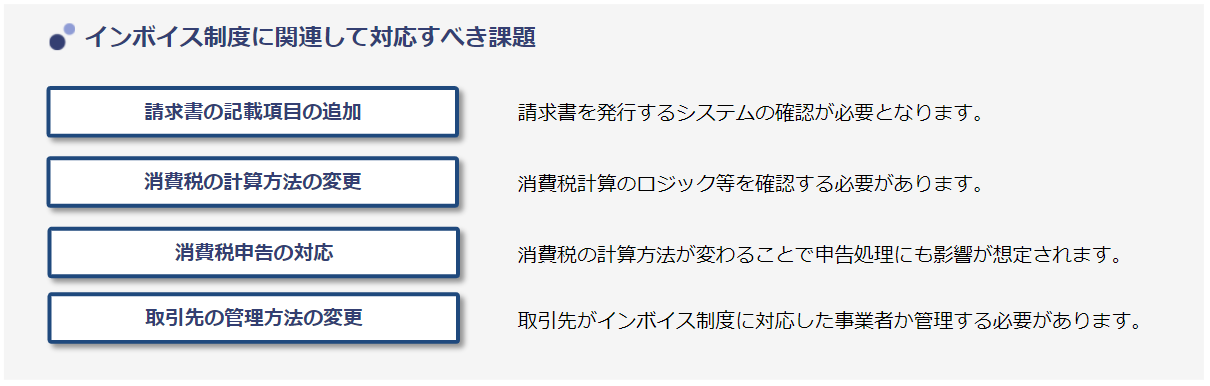

では業務の視点で見たときに、インボイス制度によって何が変わるのでしょうか。 会社に所属する経理部からすると、「請求書の様式を変更する必要が出る」「消費税申告の業務が複雑になる」という点が主な影響と言えます。

請求書の様式の変更

請求書に記載する項目が増えるため、請求業務をやっている方は請求書のフォーマットを変更したり、請求書を発行するシステム上での設定の変更が必要となります。 様々な項目(*2)が必要になるため、必要な項目が元々はない場合は、システム改修やバージョンアップも必要になります。

消費税申告の業務が複雑に

インボイス制度では、税額を控除できる対象を課税事業者のみ(詳しくは課税事業者が発行するインボイスに記載された税額のみ)に指定しています。 そのため、(個人事業主などを含む)免税事業者や消費者からの仕入れについては仕入れ税額を控除できなくなり、税額の計算方法が大きく変わってきます。

*詳しくはこちら:インボイス制度の導入で、消費税計算の何が変わる?

取引先が課税事業者なのかどうかの管理のほか、消費者からの仕入なのか等を取引毎に管理しておく必要も生じるため、会計システム上管理すべき項目が増えたり、サプライヤ管理上考慮すべき項目が増えるなど、業務上の影響が非常に大きくなります。

「【5分でわかる】インボイス制度入門~8つのポイントをわかりやすく解説~」のダウンロードはこちら

インボイス制度に対応したシステムの導入を

最後に、インボイス制度に対応したシステム導入の必要性についてお話いたします。今回のインボイス制度による制度改正は、業務上影響を与える点が請求書発行・サプライヤ管理・税申告など非常に多岐にわたります。日常的な処理量が多い領域でもあるため、会計システム上で効率的に対応できるような仕組みが不可欠といえます。

会計システム「HUE AC」では、法改正・制度改正に定額保守料内で対応しております。インボイス制度の対応はもちろん、将来の電子インボイスの普及・促進に向けて『デジタルインボイス推進協議会』にも参画しており、最新のトレンドに追従し続けることが可能です。

ご興味のある方は、最新の動向について解説したお役立ち資料もご用意しておりますので、是非ダウンロードいただけますと幸いです。

製品・サービスの資料請求は

こちら

*本記事の情報は2020(令和二)年11月9日現在の法令に基いております。今後公布される法令等に従い、内容が変更されることがありますので、その際は順次情報のアップデートを行います。

(*1)

区分記載請求書とは今までの「請求書等保存方式」を維持しつつ、区分経理に対応するための経過措置として採用された

「区分記載請求書等保存方式」に則った請求書です。令和5年(2023年)9月30日で終了予定となっており、以下の事項を記載することを定められています。

①発行者の指名または名称

②取引年月日

③取引内容

④取引の相手方(受領者)の氏名または名称

⑤軽減税率の対象品目である旨(「※」印等をつけることにより明記)

⑥税率ごとに区分して合計した対価の額(税抜又は税込)及び適用税率

⑤~⑥がインボイス制度により追加される記載項目となっており、免税事業者も「区分記載請求書」を交付することができます。

(*2)

適格請求書発行事業者は、請求書等に以下の事項を記載することを定められています。

①発行者の指名または名称

②取引年月日

③取引内容

④取引の相手方(受領者)の氏名または名称

⑤適格請求書発行事業者の登録番号

⑥軽減税率の対象品目である旨(「※」印等をつけることにより明記)

⑦税率ごとに区分して合計した対価の額(税抜又は税込)及び適用税率

⑧税率ごとに区分して合計した消費税額等(消費税額及び地方消費税額の合計額)

⑤~⑧がインボイス制度により追加される記載項目となっており、一定の事業(不特定多数の者に対して販売等を行う事業)の場合には都度相手方の氏名または名称を記載するのが難しいため、それらを省略した「適格簡易請求書」を発行することができます。

*国税庁のサイトも参考までにご覧ください。:国税庁特設サイト